26 jul DÍVIDA E TRANSAÇÃO TRIBUTÁRIA

Olá, meu nome é Mauricio Hernandez e hoje vou falar sobre a atuação do advogado empresarial na solução da dívida fiscal de empresa ou pessoa física, através da transação tributária. Ou seja, não estou falando de passivos fiscais de órgãos ou entidades de direito público da administração federal, estadual ou municipal, que possuem regulamentação específica.

A transação tributária chegou para facilitar a quitação das responsabilidades fiscais em atraso, tanto por parte de pessoas físicas, quanto por empresas. Ela possibilita, na esfera federal, descontos de 65% do passivo. Esse abatimento alcança até 70%, com prazo de quitação de 145 meses, para pessoa natural, microempresa ou empresa de pequeno porte [1]. É excelente veículo também para solução de conflitos em face de estados e municípios e o bom gestor ou empresário precisam conhecer essa ferramenta. No final das contas, é uma verdadeira reestruturação do passivo fiscal, tão necessária para muitas empresas no país.

Por tudo isso que hoje vou falar sobre dívida e transação tributária abordando o aspecto da solução. Compreendendo a ferramenta da transação, o empresário, gestor ou advogado empresarial que assistem nosso canal poderão avaliar um pouco melhor o cenário e as oportunidades existentes. O foco, sempre, é tornar a empresa mais competitiva e rentável, gerando empregos, recolhendo impostos e criando valor para a sociedade [2].

Vamos falar sobre o tema nos seguintes tópicos:

- O que é;

- Objetivos;

- Estratégia e;

- Advocacia na transação tributária.

O QUE É TRANSAÇÃO TRIBUTÁRIA

Nada melhor do que um conceito para começar a entender um tema, de forma que vou explicar o que é transação tributária [3].

O Código Civil conceitua transação, em seu artigo 840, informando que os interessados podem encerrar ou prevenir um litígio através de concessões mútuas. Ou seja, para resolver um assunto, ambas as partes existentes em determinada circunstância conflituosa cedem um pouco.

O Código Tributário Nacional, em seu artigo 171, abre o caminho para que a lei possibilite aos sujeitos da obrigação tributária a transação, indicando a autoridade competente.

Então, embora a transação seja permitida, ela depende de lei que a regule, promulgada por cada ente político, que venha a tratar de seus créditos fiscais específicos. Estas leis definirão condições e procedimentos para que a transação seja alcançada pelas empresas.

No âmbito dos passivos fiscais em face da União, a lei 13.988/20 rege o tema. Posso dizer que ela foi muito bem vinda em razão da situação dramática que o mercado enfrenta.

OBJETIVOS DA TRANSAÇÃO TRIBUTÁRIA

Os objetivos da transação são buscar liquidez para os credores dos tributos, que são os entes federativos, assim como possibilitar a regularização das empresas. Dessa forma, o Estado terá capital para custear os serviços públicos e as partes devedoras vão evitar problemas graves com o fisco.

A inadimplência tributária empresarial no Brasil alcança patamares surreais e isso acontece em razão da proporção esmagadora das responsabilidades fiscais, além da complexidade de nosso sistema. Em decorrência disso, o Estado, compreendendo a extrema dificuldade de se manter as pesadas obrigações tributárias em dia, facilita o pagamento através da transação. Dessa forma, o fisco consegue recuperar pelo menos uma parte do crédito tributário, pois de que adianta pesar a mão se as empresas falirem? Se elas quebram, o Estado perde os tributos devidos, da mesma forma que os tributos futuros. Ou seja, dívida e transação tributária são dois lados de uma mesma moeda, quando a questão em pauta é solucionar problemas com o fisco federal, estadual ou municipal.

ESTRATÉGIA DE TRANSAÇÃO TRIBUTÁRIA

O advogado empresarial que quer realmente ajudar seu cliente vai ter que assessorar no desenvolvimento de uma estratégia de transação tributária. Ou seja, um planejamento financeiro-tributário deverá ser realizado, no sentido de adequar os pagamentos ao fluxo de caixa projetado do devedor, em verdadeira recuperação tributária. Afinal, de nada adianta realizar a transação se o acordo não for honrado.

Isso quer dizer que um plano financeiro deve ser feito para viabilizar os pagamentos. É possível e muitas vezes recomendável pegar um crédito bancário ou realizar uma operação estruturada não padronizada junto a grupos do mercado financeiro. O objetivo será pagar o passivo à vista. O pagamento à vista costuma ser diretamente associado aos maiores descontos e faz toda a diferença pagar apenas 35% do passivo total, ao invés de 70% ou 80%.

Por isso, um planejamento pontual precisa ser associado à estrutura de pagamento e neste aspecto um advogado especializado no mercado financeiro e de capitais pode ser essencial.

ADVOCACIA EMPRESARIAL NA TRANSAÇÃO TRIBUTÁRIA

Vou falar rapidamente sobre o essencial papel da advocacia empresarial na transação tributária, fora o óbvio aspecto do requerimento jurídico a ser realizado junto à fazenda. O plano de transação requer não apenas excelente estrutura financeira, mas também uma sólida fundamentação legal. É importante que o fisco entenda as razões do difícil momento econômico pelo qual a empresa passa, de forma a melhorar as chances de sucesso do negócio proposto.

O advogado poderá criar toda uma estrutura para garantir a transação tributária, mostrando o empenho da empresa em honrar os pagamentos através do oferecimento de colateral, por exemplo. O profissional competente buscará o diálogo com as autoridades fazendárias, quando necessário, para entender suas preocupações e lidar com elas, no decorrer do procedimento.

Aliás, está no espírito da transação tributária o estreitamento da relação entre fisco e contribuinte, trabalhando com afinco para a solução do conflito da forma mais eficiente possível. O advogado empresarial da área terá muita prática no assunto, buscando o meio mais adequado para assessorar seu cliente. Cada empresa terá direitos diferentes a proteger e oportunidades específicas para perseguir, de forma que o profissional especializado desenvolverá uma estratégia própria para cada caso.

OPERAÇÃO ESTRUTURADA NÃO PADRONIZADA NA TRANSAÇÃO TRIBUTÁRIA

Além disso, tenho que salientar o quanto pode ser importante modelar uma operação estruturada não padronizada, de forma a viabilizar os maiores descontos na transação tributária [4]. Vou só dar um exemplo hipotético, para que possam entender melhor, mas cada legislação fazendária e situação funcionará de forma diferente.

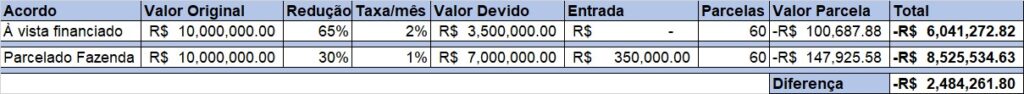

Imagine que determinada empresa tenha 10 milhões em passivos fiscais e que consiga alcançar, com pagamento à vista, redução de 65% do passivo. Pagará, então, R$ 3,5 milhões em razão da transação tributária, com um abatimento de R$ 6,5 milhões. No entanto, caso a empresa resolva pagar em 60 meses, poderá cumprir o acordo com redução de 30%, pagando 7 milhões. Esse pagamento fazendário terá entrada de 5% e parcelas com atualização pela SELIC, sendo considerado 1% de juros do mês do pagamento. A SELIC do mês de maio de 2022 estava em 1,04% ao mês [5]

Agora pense comigo o cálculo dessa operação. Supondo que o crédito no banco saia 2% ao mês, as parcelas da estruturação financeira do pagamento do passivo fiscal vão totalizar aproximados R$6 milhões. Por outro lado, com a taxa SELIC estabilizada em 1% ao mês, você vai pagar esse passivo com uma entrada de R$350 mil, totalizando R$8,5 milhões em pagamentos. Percebeu que temos aproximadamente 41% de custo a mais entre as duas opções? Se for uma operação de R$100 milhões, temos uma economia de assombrosos R$24,8 milhões. Já dá até para pensar em um bônus para a diretoria, não é não?

Isso decorre de planejamento e é o tipo de operação que o advogado tributarista especializado em mercado financeiro e de capitais é proficiente em fazer. Ele vai além do jurídico e alcança a estrutura do problema, em sua raiz financeira, pensando no impacto de cada alternativa legal para compor uma solução. Afinal, só estudando o contexto inteiro que conseguimos lidar com uma questão de forma integral, pois traçar um objetivo envolve alcançar certos critérios em um resultado. Os resultados da atividade empresarial sempre vão possuir um viés financeiro. Por isso, o planejamento do advogado deverá envolver esse parâmetro, buscando os meios legais para cumprir com suas metas.

Nessa busca, em meio à transação tributária, o profissional buscará diálogo com a fazenda credora, de forma a modelar uma opção para o caso concreto.

Além disso, em sendo o caso de levantar capital no mercado para o pagamento à vista, é muito importante, trabalhar com precisão. A escolha do grupo parceiro do mercado financeiro deverá também ser muito bem feita, buscando uma parceria sólida e, possivelmente, de longo prazo.

ENTENDEU A IMPORTÂNCIA DE UM ESCRITÓRIO DE ADVOCACIA EMPRESARIAL EM TRANSAÇÕES TRIBUTÁRIAS?

Entendeu agora a importância de um escritório de advocacia empresarial proficiente em transações tributárias e no mercado financeiro e de capitais na vida de uma empresa? Uma recuperação tributária real não é fácil de organizar e são necessárias diversas expertises para que o trabalho tenha os melhores resultados. Afinal, qualquer 10% de diferença no custo de regularização fiscal pode ser extremamente positivo para a empresa [6].

E você, gestor que tem um passivo fiscal a pagar? Ninguém quer ficar com uma dívida e a transação tributária pode ser a solução que você estava esperando. Quanto vai custar para quitar seus passivos fiscais? Vai ou não vai se organizar, buscando aquela economia que posicionará sua empresa de forma mais sólida no mercado?

MINI CLIPS DO ARTIGO:

1 Estes percentuais podem se mostrar não cumulativos na realização da transação tributária junto à fazenda, mas são alguns dos critérios disponíveis para os contribuintes. Como são condições muito positivas, resolvemos desenvolver este vídeo sobre dívida e transação tributária.

2 E este é sempre o objetivo do trabalho do escritório de advocacia empresarial e até por isso resolvemos falar aqui sobre dívida e transação tributária. A empresa deve sempre buscar formas eficientes de cumprir com suas obrigações.

3 Colocamos o título como dívida e transação tributária, mas nem apresentamos uma explicação sobre o que é dívida tributária, o que passamos a fazer brevemente.

A Lei 6.830/1980, em seu artigo 2º, informa que “Constitui Dívida Ativa da Fazenda Pública aquela definida como tributária ou não tributária na Lei nº 4.320, de 17 de março de 1964, com as alterações posteriores, que estatui normas gerais de direito financeiro para elaboração e controle dos orçamentos e balanços da União, dos Estados, dos Municípios e do Distrito Federal.”

O Código Tributário Brasileiro (Lei 5.172/1966), informa em seu artigo 201: “Art. 201. Constitui dívida ativa tributária a proveniente de crédito dessa natureza, regularmente inscrita na repartição administrativa competente, depois de esgotado o prazo fixado, para pagamento, pela lei ou por decisão final proferida em processo regular.”

No entanto, o fato é que antes de do crédito ser inscrito na dívida ativa correlata, ele já existe. Os efeitos da inscrição, a grosso modo, são: a) converter o crédito tributário em dívida ativa tributária; b) gerar presunção de liquidez e certeza do crédito, conforme a Lei 6.830/80, em seu art.3º e; c) possibilitar a cobrança da dívida ativa tributária, conforme preceituado na Lei de Execução Fiscal (Lei 6.830/1980).

4 E este é um aspecto bem estratégico do artigo dívida e transação tributária: não adianta transacionar um passivo fiscal sem que isso seja feito de forma inteligente. A empresa acumulou passivos, de forma que uma estratégia é imprescindível para que os rumos se alterem e os passivos sejam honrados. Uma equipe multidisciplinar precisará abordar a questão de forma global, ou o projeto correrá riscos.

5 Ver em [ http://www.idealsoftwares.com.br/indices/taxa_selic.html ], acessado em 13/07/22.

6 Por isso, dívida e transação tributária devem ser endereçadas dentro de uma estratégia global, holística, de enfrentamento das causas da crise da empresa. O escritório de advocacia especializado em realizar procedimentos de transação tributária comumente atuará junto a financistas, ao desenvolver o que é efetivamente um plano de recuperação tributário.

TIRE SUAS DÚVIDAS CONOSCO E DÊ SUGESTÕES SOBRE QUESTÕES JURÍDICAS EMPRESARIAS!