07 out O que é Sociedade Anônima (S/A)?

TIRE SUAS DÚVIDAS CONOSCO E DÊ SUGESTÕES SOBRE QUESTÕES JURÍDICAS EMPRESARIAS!

TIRE SUAS DÚVIDAS CONOSCO E DÊ SUGESTÕES SOBRE QUESTÕES JURÍDICAS EMPRESARIAS!

TIRE SUAS DÚVIDAS CONOSCO E DÊ SUGESTÕES SOBRE QUESTÕES JURÍDICAS EMPRESARIAS!

Todo projeto de investimento tem no fluxo de caixa projetado o seu, digamos, mapa financeiro. Com ele, é possível analisar o valor presente do que eventualmente sobrará depois de entradas e saídas de recursos. Para que o projeto seja sólido, com boa probabilidade de sucesso, ele deve ser baseado em premissas razoáveis e estimativas conservadoras. A análise de um projeto de investimento por parte de um grupo investidor, por exemplo, é um processo extremamente criterioso. Por isso, é muito importante que o projeto seja realizado com muita precisão e que, de fato, mostre o cuidado que seu desenvolvimento teve em reduzir os riscos da operação.

O fluxo de caixa projetado vai apresentar, entre outros fatores:

É importante dizer que o fluxo de caixa projetado não é a mesma coisa que demonstrativo dos fluxos de caixa, demonstrativo de resultados do exercício ou balanço patrimonial. Estes demonstrativos contábeis registram fatos do passado, utilizando regime de competência ou de caixa. O fluxo de caixa de um projeto de investimento vai focar sua análise em uma estimativa financeira de entradas e saídas futuras, por um horizonte definido, adotando o regime de caixa.

O fluxo de caixa de um projeto de investimento, portanto, é uma ferramenta financeira usada para subsidiar a tomada de decisão de gestores, investidores e acionistas de empresas, quanto a aportes financeiros. Isso inclui gastos em ativos não circulantes [3] como obras, máquinas, equipamentos, terrenos, sistemas, softwares, entre outros.

Um exemplo simplificado vai ajudar a entender melhor como funciona. Podemos ver nesta imagem uma representação de um fluxo de caixa de um projeto de investimento ao longo do tempo. Digamos que estamos falando da implementação de uma estrutura geradora de energia para uma empresa que consome R$250.000,00 reais por mês em conta de luz. Os gestores querem zerar essa conta, de forma que vamos preparar um projeto de aproximadamente R$13.250.000,00, com todo o investimento no primeiro ano. O horizonte de um projeto de energia alcança 25 anos, de forma que os retornos são bem sólidos.

Estamos supondo, de forma conservadora, um ano para o início da geração de energia, a partir do investimento. Na sequência, o retorno será fixo, em geração de energia, no montante de R$3.000.000,00 ao ano. Não estamos considerando aqui eventual alta do custo de energia, bem como modelo de financiamento do projeto e manutenção da planta, mas apenas investimento e retorno de forma simplificada. Com um horizonte de 25 anos, que é a estimativa de durabilidade da planta, o investimento terá gerado R$75 milhões em energia, com payback já no quinto ano. Payback, em termos gerais, é um indicador financeiro que informa o tempo de retorno do investimento realizado.

No caso, o fluxo de caixa futuro é proveniente de geração de energia, reduzindo gastos da empresa, sendo este o benefício mensurável do projeto. Se fosse um investimento em debêntures, o fluxo de caixa seria proveniente do pagamento de juros. Se fosse investimento em imóveis, estaríamos falando no pagamento de aluguéis.

Fica obviamente bem mais complexo do que isso, mas aí não caberia tudo em um vídeo. Querendo saber mais sobre o tema, não deixe de falar nos comentários.

3 Antes chamados de ativos permanentes.

TIRE SUAS DÚVIDAS CONOSCO E DÊ SUGESTÕES SOBRE QUESTÕES JURÍDICAS EMPRESARIAS!

A Lei 14.451, publicada no dia 21 de setembro de 2022, alterou o Código Civil, mudando o quórum necessário para algumas deliberações societárias das limitadas.

Passa a ser necessária a aprovação por voto de mais da metade do capital social :

• para a incorporação, a fusão e a dissolução da sociedade, ou a cessação do estado de liquidação e;

• para modificação do contrato social.

Além disso, a designação de administradores não sócios passa a depender “(…) da aprovação de, no mínimo 2/3 (dois terços) dos sócios, enquanto o capital não estiver integralizado, e da aprovação de titulares de quotas correspondentes a mais da metade do capital social, após a integralização.” Aqui o legislador manteve o erro ao usar a expressão “2/3 dos sócios”. Não é uma contagem por cabeça dos sócios, mas sim relativa ao capital investido.

Ou seja, no geral o legislador reduziu as exigências de quórum para a deliberação de todos esses temas, tornando a limitada mais maleável para deliberações societárias. Dessa forma, aproxima a sociedade limitada da sociedade anônima, já que a limitada passa a valorizar mais o princípio majoritário.

Tudo isso busca desburocratizar a atividade empresária, tornando as relações societárias mais dinâmicas. A ideia é que as limitadas possam redirecionar sua estrutura mais facilmente, caso a maioria de seus investidores assim o decidir.

As alterações da Lei 14.451/22 entram em vigor em 30 dias, contados da sua publicação oficial.

TIRE SUAS DÚVIDAS CONOSCO E DÊ SUGESTÕES SOBRE QUESTÕES JURÍDICAS EMPRESARIAS!

Olá, meu nome é Mauricio Hernandez e vou abordar qual é o projeto certo a se realizar, se é estratégia ou plano de recuperação judicial [1]? Para quem não conhece esse setor, o plano de recuperação judicial é desenvolvido por equipes extremamente especializadas no tema. Com ele, é possível traçar um caminho mais ou menos previsível de retomada da empresa no mercado, honrando com as responsabilidades em aberto.

Embora o termo usado na Lei 11.101/05 seja “plano de recuperação judicial”, o certo é fazer mais do que isso, tanto pela empresa, quanto pelos credores. Vou explicar com detalhes a razão de ser essencial criar uma estratégia de recuperação judicial para mudar os rumos do negócio no mercado.

Mas o que é de fato retirar uma empresa de uma crise e qual a razão de fazermos isso através de uma estratégia e não de um plano? Vou usar como base o trabalho do Roger L. Martin, que é uma referência internacional em estratégia empresarial, já tendo prestado consultoria para empresas como Procter & Gamble, Lego e Ford [2].

E gente, não estou falando de planejamento estratégico, que é uma expressão que simplesmente mistura duas coisas diferentes. Ter vários planos é legal, mas sem uma estratégia que os coordene, você provavelmente estará encaminhando sua empresa em recuperação judicial para a falência.

Aliás, é comum que a empresa precise da recuperação judicial em razão de possuir diversos planos, mas sem nenhuma estratégia que os justifiquem ou coordenem.

Vamos falar sobre o tema em alguns tópicos:

Mas afinal, o que é estratégia no contexto empresarial? Vamos falar um pouco sobre isso, principalmente no que for vinculado ao desenvolvimento de planos de recuperação judicial, que é o foco de hoje. O serviço de recuperação de empresas em crise, meus amigos e amigas, não é um esporte para os fracos e cada detalhe separa o bom profissional do excelente. O advogado empresarial e na verdade qualquer profissional do setor privado precisam entender o que é estratégia, de fato, com profundidade.

O termo estratégia vem do grego stratēgia (στρατηγία), que é a arte do líder de tropa, o ofício do general ou comandante [3].

Em termos empresariais: Estratégia é um conjunto integrado de escolhas que posicionam a empresa em um campo de atuação ou mercado bem definido, de uma forma que ela saia ganhando.

Por isso, estratégia vem sempre com uma teoria por trás, que fundamenta as suas razões e decisões. Afinal, você tem que ter uma razão para buscar se posicionar em um campo de atuação, ao invés de em outro. Ou seja, como estar naquele plano de atuação fará com que sua empresa atenda melhor determinado mercado consumidor e qual é o efeito prático esperado desse posicionamento?

Esta teoria, formada por um conjunto de hipóteses e entendimentos, precisa ser coerente e realizável, de modo que a estratégia encontre eco ou tração no mercado. Tração de mercado é quando a empresa supre com eficiência os desejos e vontades de determinado setor, o que se traduz em lucratividade, necessária para recuperar a empresa.

O advogado especializado na área de recuperação judicial vai precisar de muita clareza no desenvolvimento de uma estratégia empresarial delineada para o plano de recuperação de cada negócio.

É importante colocar que, por si só, um plano não requer coerência com a realidade ou com a estratégia da empresa, constituído apenas por metas objetivas a realizar. Por isso, é tão mais fácil e confortável simplesmente estabelecer algumas realizações a se cumprir, sem que precisem compor um projeto organizado de sucesso nos negócios.

Neste sentido que é muito comum, durante o desenvolvimento do plano de recuperação judicial, a equipe especializada perceber que cada setor da empresa quer algo diferente. Então, por exemplo:

Ou seja, é bem normal que, quando a equipe especializada no desenvolvimento do plano de recuperação judicial chega em cena, já exista uma lista de planos ou projetos de curto prazo. Essa lista não necessariamente tem uma coerência interna ou uma estratégia que apresente uma forma estruturada pela qual ela vai recuperar a empresa e evitar a falência. São projetos separados ou paralelos que muitas vezes não são baseados no mercado e suas tendências.

A questão é que a empresa recuperanda não existe no vácuo, não é? Por isso, um trabalho completo de recuperação judicial de uma empresa requer uma abordagem muito profunda de cenário. Você quer criar uma sinfonia e não apenas entoar uma nota e para isso muito trabalho deverá ser feito.

Se é com uma estratégia que empresas conseguem delinear um caminho de retomada financeira, por que o foco em planejamento na recuperação judicial é tão comum?

Uma empresa em crise precisa mudar, de alguma maneira e com consistência, seu modelo de trabalho, pois não é fazendo a mesma coisa que alcançamos resultados diferentes. Ou seja, é muitas vezes necessário um investimento em mudar de caminho, um redirecionamento de esforços. A situação financeira não está boa e por esta razão a empresa entrou em recuperação judicial, de forma que ela precisa de uma mudança paradigmática de rumo. [4]

Para essa mudança ser efetivada, o advogado empresarial e a equipe especializada em recuperação judicial saberão que precisam desenvolver uma estratégia e não um plano de recuperação judicial [5]

Obviamente, um plano tende a ser mais confortável para o gestor e para as equipes envolvidas. Estou falando do pessoal que está ali, no dia-a-dia, lidando com o stress da crise, buscando manter a empresa e os empregos envolvidos enquanto avaliam indicadores chave. Para você que é gestor, esse não é um período fácil!

E qual é a razão dos planos serem mais confortáveis? Eles vão ter mais relação com os recursos que você vai empregar neles. Então, por exemplo, você vai construir uma nova planta industrial, comprar um maquinário melhor ou mesmo criar uma nova marca. Estas são coisas que estão na esfera do custo dos negócios.

Mas quem controla os custos? Quem é o consumidor de seus custos. Você, gestor, é o consumidor de seus custos. Você que decide:

Mas por que essas escolhas são mais confortáveis? Por que você controla os fatores envolvidos em um plano [6]! Você decide aspectos que são objetivamente realizáveis e os coloca em um papel.

Na estratégia, por outro lado, tudo depende de resultados que não controlamos e premissas em relação às quais não temos como ter certeza [7]. Ela busca uma evolução competitiva que, no caso de uma recuperação judicial, retire a empresa da situação de risco econômico e financeiro na qual se encontra.

Isso envolve consumidores que queiram seus produtos ou serviços o suficiente para pagar por eles e com margens de lucro que sejam saudáveis para o negócio. E essa vontade tem que ser a tal ponto que seja alcançada não só a lucratividade, mas em volume que permita pagar os passivos em aberto. Este é o objetivo imediato da recuperação judicial, mas no médio e longo prazo você quer ressignificar a empresa, para que seu futuro seja brilhante!

O complicado é que você, empresário ou gestor, não controla o seu consumidor. São os consumidores que decidem o que fazer com o tempo e com os seus recursos. O empresário, os gestores, a equipe especializada na análise de viabilidade ou no plano de recuperação judicial, portanto, não possuem controle sobre a demanda do mercado [8].

Isso quer dizer que a equipe especializada precisa formatar uma estratégia, que conterá uma ou mais hipóteses. Estas hipóteses vão dizer algo do tipo: Isso é o que acreditamos que irá acontecer. Nós não podemos provar e não podemos garantir o resultado, mas é o que queremos que aconteça e é o que acreditamos que acontecerá em razão destes indicadores.

Por isso, é muito mais fácil fazer um simples plano de recuperação judicial. É muito mais simples não criar uma teoria que fundamente uma estratégia, que alicerce seus projetos de retomada. Você vai simplesmente dizer que vai criar uma planta industrial e muitos clientes vão surgir com essa economia de escala. Ou talvez você vai investir em mais gente no setor comercial e essas pessoas vão vender mais e tudo vai ficar muito bem, obrigado.

Mas você quer criar uma estratégia e não um plano de recuperação judicial, de forma a mudar os rumos do negócio estruturalmente [9]. Os credores da empresa muito provavelmente vão receber menos do que lhes era devido, em razão da recuperação. Então, a recuperanda precisa se esforçar para demonstrar para estes credores que criou uma estratégia sólida para arcar com suas obrigações. Eles vão receber menos, de forma que querem segurança sobre este valor e sobre o prazo de pagamento. Um projeto sólido é fundamental para a aprovação do plano de recuperação judicial e isso nunca foi tão importante quanto agora, que temos a possibilidade do plano alternativo.

Não vou falar de casos de clientes, já que ninguém gosta de um advogado que fala demais, mas resolvi apresentar um exemplo de estratégia empresarial fornecido pelo Roger Martin. [10]

Tinha uma minúscula empresa de transporte aéreo do Texas, chamada Southwest, que criou um foco muito objetivo em um resultado. Eles tinham uma teoria, de que precisavam na verdade concorrer com um preço um pouco superior ao de uma passagem de ônibus.

Na época, todas as empresas aéreas dos EUA utilizavam sistema hub and spoke [11], que é uma forma de otimização de topologia de transportes. Nela, há uma estrutura de encaminhamento de passageiros entre hubs centrais para sua redistribuição ao destino final. A Southwest então passou a só voar de ponto a ponto, pois as aeronaves não ficariam muito tempo paradas com a reorganização de passageiros. Afinal, a empresa só ganhava dinheiro com os aviões em voo. Resolveu utilizar apenas aviões 737s, de forma que todas as plataformas de acesso tivessem um padrão único, a tripulação um treinamento único e os sistemas possuíssem uniformidade. Além disso, não haveria alimentação dentro do voo, pois iriam se especializar em trajetos curtos. Não aceitariam agenciamento por agentes de viagens, incentivando reservas apenas na plataforma da empresa, de forma a ficar mais barato para todos.

A estratégia da Southwest foi ter um custo substancialmente menor do que todas as concorrentes, permitindo a entrega de um serviço a um preço muito menor. Como ela tinha uma estratégia para ter sucesso no setor, ela cresceu cada vez mais, até se tornar a empresa que transporta mais milhagem de passageiros dos EUA.

As concorrentes só estavam concorrendo para participar no mercado, analisando apenas como fazer esta ou aquela coisa mais barata ou este ou aquele atendimento melhor. A Sowthwest chegou com um modelo para lidar com as dificuldades do setor como um todo, criando uma estratégia para suceder no mercado. Ela teve que criar uma teoria, supondo coisas diferentes sobre o setor, mas havia uma estratégia sólida ao fundo que a levou ao sucesso.

Mas quais perguntas serão efetivamente respondidas em uma estratégia de recuperação judicial e como esta metodologia engrandece o plano previsto no art. 53, da Lei 11.101/05? Estratégia é uma questão de escolha [12] e a gestão da empresa precisa estar preparada para, junto da equipe especializada, enfrentar a difícil tarefa à frente.

A primeira análise certamente se debruçará sobre as razões da crise, tanto diretas quanto indiretas. Elas vão ajudar a alimentar as premissas que formarão a estratégia de retomada.

A recuperanda precisa assumir a tarefa de utilizar esta oportunidade que o mercado está fornecendo para mudar suas perspectivas futuras. Seguindo o trabalho do dr. Roger Martin, citado no início deste vídeo, vamos precisar, dentro de um modelo coerente de estratégia, responder algumas perguntas.

Qual é a aspiração de vitória da empresa, ou seja, como deve parecer o sucesso? Para definir as aspirações da recuperação judicial, é essencial refletir sobre o mercado no qual a empresa está, de forma a entender melhor seus consumidores e concorrentes. Muito empresário ou gestor vai falar sobre a linha de produtos ou serviços que a recuperanda disponibiliza no mercado. No entanto, o essencial é entender o valor subjacente ao que a empresa oferece.

Em que mercado ela vai concorrer? Aqui se identifica a dimensão de onde a empresa concorrerá, especificamente, seja ao nível geográfico, de segmento de indústria, de consumidores, produtos, etc. Não é possível criar uma estratégia sem a escolha de onde será o campo no qual concorrer, pois se tudo é uma prioridade, é em razão de, na verdade, nada ser uma prioridade. Tente aqui encontrar espaços no mercado onde a empresa pode investir a partir de direções inesperadas, nas linhas de menor resistência [13].

Como terá sucesso? Vamos definir aqui o que a empresa fará para vencer naquele mercado que ela escolheu competir. Em uma percepção mais ampla, será muitas vezes uma escolha entre ser o player que oferece o custo baixo ou algum tipo de elemento diferenciador. Líderes de mercado em custo podem se basear em fornecedores, design, produção, distribuição, entre outros. Líderes em diferencial podem basear um custo premium em sua marca, qualidade ou um tipo específico de serviço, por exemplo. Não há uma resposta única nem certa para cada situação, mas cada abordagem deverá ser extremamente fiel ao modelo adotado. O ponto mais importante é o como surpreender ou agradar os clientes do mercado no qual a empresa decidiu investir.

Que capacidades a empresa utilizará? Ou seja, quais capacidades são necessárias para empregar o modelo de estratégia escolhido no mercado identificado pela empresa como o mais adequado para se concorrer? Podemos aqui desenvolver um mapa visual sistemático das atividades mais importantes que deverão ser desenvolvidas com regularidade. Este mapa deve se mostrar realizável, distintivo e defensável, quanto à viabilização do sucesso da empresa recuperanda. Com a identificação destas potencialidades necessárias, a empresa saberá aplicar recursos no que é realmente importante. Poderá ter que treinar pessoal, desenvolver alguma capacidade, investir em recursos ou sistemas adicionais, entre outros.

Que sistemas de gestão serão empregados? Este é um ponto muitas vezes deixado de lado e isso é natural. Para quem não conhece esse esporte de tirar empresas da crise, é um tal de apagar incêndio que realmente é difícil ter tempo para tudo. Por isso, muitas vezes a gestão formula uma estratégia e então divulga os pontos centrais para o resto da empresa, esperando ação rápida e bem definida. No entanto, para formar as capacidades necessárias para ter sucesso, ela precisa de sistemas que as viabilizem e as mantenham, sem complicar, dentro do possível, a dinâmica de trabalho. Esses sistemas precisam ser constantemente trabalhados, seja para que melhorem, seja para que a gestão possa avaliar a concretude das capacidades necessárias. Os sistemas vão medir também como a empresa está na realização dos objetivos definidos, dentro do cronograma estabelecido. São eles que vão fundamentar alterações estratégicas que se mostrem necessárias no percurso de recuperação da empresa.

1 Sei que o artigo 53, da Lei 11.101/05, está sob a Seção III, cujo título é Do Plano de Recuperação Judicial.

2 E Vamos usar como referência trabalhos de um dos maiores estudiosos de estratégia do mundo, colhidos em dois conteúdos distintos: (1) o livro de MARTIN, Roger L. e LAFLEY, Alan G., Playing to win : how strategy really works, publicado pela Harvard Business Review Press, em Boston, Massachusetts, EUA e; (2) o vídeo da Harvard Business Review, apresentado pelo próprio Roger Martin, que foi reitor da Escola de Gestão da Universidade de Toronto (https://www.youtube.com/watch?v=iuYlGRnC7J8 ). Recomendo o vídeo para todos, mas recomendo muito o livro. Acredito que o advogado empresarial terá muito a ganhar ao entender melhor o tema da estratégia.

3 Ver em [ https://en.wikipedia.org/wiki/Strategy ].

4 O advogado empresarial especializado em recuperação judicial precisará de um profundo entendimento do mercado. O fato é que sua prática no setor o fará se envolver com diversas empresas diferentes, de setores distintos, em momentos de crise.

5 E daí a ideia deste artigo: Estratégia ou plano de recuperação judicial.

6 O advogado ou a advogada que sejam especializados em recuperação judicial saberão que as perguntas difíceis deverão ser feitas e o projeto certo deve ser apresentado. É com ele que se evita a falência.

7 O profissional especializado em direito da empresa deve ser, antes de qualquer coisa, um estrategista. Ele não trabalha para perder, mas sim para trazer sucesso para seus clientes.

8 Essa percepção está no cerne do trabalho especializado de desenvolvimento de um plano de recuperação judicial ou de uma análise de viabilidade. Suas previsões precisam ser um eco das tendências sociais e macroeconômicas do mercado. O(a) advogado(a) empresarial que atua no setor precisará ser extremamente envolvido em dinâmicas financeiras para poder formar uma estratégia efetiva e que seja demonstrável.

9 A equipe especializada no desenvolvimento do plano de recuperação judicial ou na análise de viabilidade terá muito foco em trazer um novo futuro para a empresa.

10 Referência do vídeo da Harvard Business Review, apresentado pelo próprio Roger Martin, que foi reitor da Escola de Gestão da Universidade de Toronto. Ver em [ https://www.youtube.com/watch?v=iuYlGRnC7J8 ].

11 Ver em [ https://en.wikipedia.org/wiki/Spoke%E2%80%93hub_distribution_paradigm ], acessado em 25/08/22.

12 Cabe ao profissional da advocacia empresarial especializado na área de recuperação judicial ir mais longe do que lhe exigem, muitas vezes, de modo a buscar a excelência.

13 E essa é uma lição muito importante para o advogado empresarial que cria uma estratégia e não plano de recuperação judicial. Nós não queremos investir contra cidades muradas, como o Roger Martin coloca. Nosso foco é encontrar um caminho que seja aparentemente mais seguro e investir nele. Setores muito consolidados que não possamos permear com facilidade podem formar uma estratégia de recuperação judicial que não vai trazer muita confiança e nem muitos resultados práticos.

TIRE SUAS DÚVIDAS CONOSCO E DÊ SUGESTÕES SOBRE QUESTÕES JURÍDICAS EMPRESARIAS!

A Receita Federal publicou, dia 12/08, a Portaria RFB 208/22, aprofundando a regulamentação da transação de créditos tributários.

As transações poderão, via de regra, ser quitadas em até 120 meses. Este prazo pode ser estendido para até 145 meses nos casos de microempreendedor individual (MEI), microempresa (ME), empresa de pequeno porte (EPP), santas casas, cooperativas e instituições de ensino. Débitos relativos a contribuições sociais possuem um limitador de 60 meses para o horizonte de pagamento.

As modalidades de renegociação admitem acordos acerca de passivos em contencioso administrativo fiscal, em caso de valores superiores a R$10 milhões.

Tais acordos poderão contemplar, por exemplo, empresas em falência, liquidação judicial ou extrajudicial, intervenção extrajudicial, recuperação judicial ou mesmo em recuperação extrajudicial.

As negociações terão seu início em 1º de setembro! Se você é gestor, empresário ou advogado empresarial, não deixe esse bonde passar! A empresa brasileira precisa ser muito eficiente na sua estratégia de regularizar a situação fiscal!

?Acesse nosso Blog e assista nosso vídeo sobre o tema com referências e citações.

? www.hernandezperez.com.br/advocacia-empresarial/divida-e-transacao-tributaria

? Aqui disponibilizamos o link da portaria:

? www.normas.receita.fazenda.gov.br/sijut2consulta/link.action?idAto=125502

TIRE SUAS DÚVIDAS CONOSCO E DÊ SUGESTÕES SOBRE QUESTÕES JURÍDICAS EMPRESARIAS!

Nesta sexta, dia 29 de julho, o Decreto 11.158/22 aprovou uma nova tabela de produtos industrializados, que modifica a incidência do IPI. A norma, publicada em uma sexta-feira, já tem sua incidência na segunda, dia 01 de agosto.

Por isso, achamos importante falar um pouco sobre a relação entre segurança, legislação e desenvolvimento. Quando o Estado legisla dessa forma, abruptamente, sem dar tempo para que o setor empresarial adeque mudanças, ele passa a fomentar um ambiente de risco. Um produto, cujo preço no mercado estava adequado na sexta, pode não estar na segunda. A empresa que o produzia vai precisar rever seus parâmetros, para que não incida em graves prejuízos, de uma hora para outra. Quando criamos esse tipo de expectativa, o retorno calculado pelo setor empresarial acaba se tornando de horizonte mais curto, pois tudo pode acontecer a qualquer momento. O risco de investir em algo aumenta, pois os custos podem ser profundamente afetados de uma hora para outra.

Isso não é bom para a economia, não ajuda no desenvolvimento industrial e nem favorece uma boa perspectiva de cenário para a constituição de novas empresas. Infelizmente, é muito comum no país.

Ter assessoria de um escritório de advocacia empresarial reduz esse tipo de surpresa, mas não repara o cenário ruim criado por este tipo de prática.

TIRE SUAS DÚVIDAS CONOSCO E DÊ SUGESTÕES SOBRE QUESTÕES JURÍDICAS EMPRESARIAS!

Olá, meu nome é Mauricio Hernandez e hoje vou falar sobre a atuação do advogado empresarial na solução da dívida fiscal de empresa ou pessoa física, através da transação tributária. Ou seja, não estou falando de passivos fiscais de órgãos ou entidades de direito público da administração federal, estadual ou municipal, que possuem regulamentação específica.

A transação tributária chegou para facilitar a quitação das responsabilidades fiscais em atraso, tanto por parte de pessoas físicas, quanto por empresas. Ela possibilita, na esfera federal, descontos de 65% do passivo. Esse abatimento alcança até 70%, com prazo de quitação de 145 meses, para pessoa natural, microempresa ou empresa de pequeno porte [1]. É excelente veículo também para solução de conflitos em face de estados e municípios e o bom gestor ou empresário precisam conhecer essa ferramenta. No final das contas, é uma verdadeira reestruturação do passivo fiscal, tão necessária para muitas empresas no país.

Por tudo isso que hoje vou falar sobre dívida e transação tributária abordando o aspecto da solução. Compreendendo a ferramenta da transação, o empresário, gestor ou advogado empresarial que assistem nosso canal poderão avaliar um pouco melhor o cenário e as oportunidades existentes. O foco, sempre, é tornar a empresa mais competitiva e rentável, gerando empregos, recolhendo impostos e criando valor para a sociedade [2].

Vamos falar sobre o tema nos seguintes tópicos:

Nada melhor do que um conceito para começar a entender um tema, de forma que vou explicar o que é transação tributária [3].

O Código Civil conceitua transação, em seu artigo 840, informando que os interessados podem encerrar ou prevenir um litígio através de concessões mútuas. Ou seja, para resolver um assunto, ambas as partes existentes em determinada circunstância conflituosa cedem um pouco.

O Código Tributário Nacional, em seu artigo 171, abre o caminho para que a lei possibilite aos sujeitos da obrigação tributária a transação, indicando a autoridade competente.

Então, embora a transação seja permitida, ela depende de lei que a regule, promulgada por cada ente político, que venha a tratar de seus créditos fiscais específicos. Estas leis definirão condições e procedimentos para que a transação seja alcançada pelas empresas.

No âmbito dos passivos fiscais em face da União, a lei 13.988/20 rege o tema. Posso dizer que ela foi muito bem vinda em razão da situação dramática que o mercado enfrenta.

Os objetivos da transação são buscar liquidez para os credores dos tributos, que são os entes federativos, assim como possibilitar a regularização das empresas. Dessa forma, o Estado terá capital para custear os serviços públicos e as partes devedoras vão evitar problemas graves com o fisco.

A inadimplência tributária empresarial no Brasil alcança patamares surreais e isso acontece em razão da proporção esmagadora das responsabilidades fiscais, além da complexidade de nosso sistema. Em decorrência disso, o Estado, compreendendo a extrema dificuldade de se manter as pesadas obrigações tributárias em dia, facilita o pagamento através da transação. Dessa forma, o fisco consegue recuperar pelo menos uma parte do crédito tributário, pois de que adianta pesar a mão se as empresas falirem? Se elas quebram, o Estado perde os tributos devidos, da mesma forma que os tributos futuros. Ou seja, dívida e transação tributária são dois lados de uma mesma moeda, quando a questão em pauta é solucionar problemas com o fisco federal, estadual ou municipal.

O advogado empresarial que quer realmente ajudar seu cliente vai ter que assessorar no desenvolvimento de uma estratégia de transação tributária. Ou seja, um planejamento financeiro-tributário deverá ser realizado, no sentido de adequar os pagamentos ao fluxo de caixa projetado do devedor, em verdadeira recuperação tributária. Afinal, de nada adianta realizar a transação se o acordo não for honrado.

Isso quer dizer que um plano financeiro deve ser feito para viabilizar os pagamentos. É possível e muitas vezes recomendável pegar um crédito bancário ou realizar uma operação estruturada não padronizada junto a grupos do mercado financeiro. O objetivo será pagar o passivo à vista. O pagamento à vista costuma ser diretamente associado aos maiores descontos e faz toda a diferença pagar apenas 35% do passivo total, ao invés de 70% ou 80%.

Por isso, um planejamento pontual precisa ser associado à estrutura de pagamento e neste aspecto um advogado especializado no mercado financeiro e de capitais pode ser essencial.

Vou falar rapidamente sobre o essencial papel da advocacia empresarial na transação tributária, fora o óbvio aspecto do requerimento jurídico a ser realizado junto à fazenda. O plano de transação requer não apenas excelente estrutura financeira, mas também uma sólida fundamentação legal. É importante que o fisco entenda as razões do difícil momento econômico pelo qual a empresa passa, de forma a melhorar as chances de sucesso do negócio proposto.

O advogado poderá criar toda uma estrutura para garantir a transação tributária, mostrando o empenho da empresa em honrar os pagamentos através do oferecimento de colateral, por exemplo. O profissional competente buscará o diálogo com as autoridades fazendárias, quando necessário, para entender suas preocupações e lidar com elas, no decorrer do procedimento.

Aliás, está no espírito da transação tributária o estreitamento da relação entre fisco e contribuinte, trabalhando com afinco para a solução do conflito da forma mais eficiente possível. O advogado empresarial da área terá muita prática no assunto, buscando o meio mais adequado para assessorar seu cliente. Cada empresa terá direitos diferentes a proteger e oportunidades específicas para perseguir, de forma que o profissional especializado desenvolverá uma estratégia própria para cada caso.

Além disso, tenho que salientar o quanto pode ser importante modelar uma operação estruturada não padronizada, de forma a viabilizar os maiores descontos na transação tributária [4]. Vou só dar um exemplo hipotético, para que possam entender melhor, mas cada legislação fazendária e situação funcionará de forma diferente.

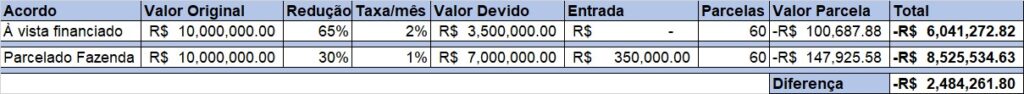

Imagine que determinada empresa tenha 10 milhões em passivos fiscais e que consiga alcançar, com pagamento à vista, redução de 65% do passivo. Pagará, então, R$ 3,5 milhões em razão da transação tributária, com um abatimento de R$ 6,5 milhões. No entanto, caso a empresa resolva pagar em 60 meses, poderá cumprir o acordo com redução de 30%, pagando 7 milhões. Esse pagamento fazendário terá entrada de 5% e parcelas com atualização pela SELIC, sendo considerado 1% de juros do mês do pagamento. A SELIC do mês de maio de 2022 estava em 1,04% ao mês [5]

Agora pense comigo o cálculo dessa operação. Supondo que o crédito no banco saia 2% ao mês, as parcelas da estruturação financeira do pagamento do passivo fiscal vão totalizar aproximados R$6 milhões. Por outro lado, com a taxa SELIC estabilizada em 1% ao mês, você vai pagar esse passivo com uma entrada de R$350 mil, totalizando R$8,5 milhões em pagamentos. Percebeu que temos aproximadamente 41% de custo a mais entre as duas opções? Se for uma operação de R$100 milhões, temos uma economia de assombrosos R$24,8 milhões. Já dá até para pensar em um bônus para a diretoria, não é não?

Isso decorre de planejamento e é o tipo de operação que o advogado tributarista especializado em mercado financeiro e de capitais é proficiente em fazer. Ele vai além do jurídico e alcança a estrutura do problema, em sua raiz financeira, pensando no impacto de cada alternativa legal para compor uma solução. Afinal, só estudando o contexto inteiro que conseguimos lidar com uma questão de forma integral, pois traçar um objetivo envolve alcançar certos critérios em um resultado. Os resultados da atividade empresarial sempre vão possuir um viés financeiro. Por isso, o planejamento do advogado deverá envolver esse parâmetro, buscando os meios legais para cumprir com suas metas.

Nessa busca, em meio à transação tributária, o profissional buscará diálogo com a fazenda credora, de forma a modelar uma opção para o caso concreto.

Além disso, em sendo o caso de levantar capital no mercado para o pagamento à vista, é muito importante, trabalhar com precisão. A escolha do grupo parceiro do mercado financeiro deverá também ser muito bem feita, buscando uma parceria sólida e, possivelmente, de longo prazo.

Entendeu agora a importância de um escritório de advocacia empresarial proficiente em transações tributárias e no mercado financeiro e de capitais na vida de uma empresa? Uma recuperação tributária real não é fácil de organizar e são necessárias diversas expertises para que o trabalho tenha os melhores resultados. Afinal, qualquer 10% de diferença no custo de regularização fiscal pode ser extremamente positivo para a empresa [6].

E você, gestor que tem um passivo fiscal a pagar? Ninguém quer ficar com uma dívida e a transação tributária pode ser a solução que você estava esperando. Quanto vai custar para quitar seus passivos fiscais? Vai ou não vai se organizar, buscando aquela economia que posicionará sua empresa de forma mais sólida no mercado?

1 Estes percentuais podem se mostrar não cumulativos na realização da transação tributária junto à fazenda, mas são alguns dos critérios disponíveis para os contribuintes. Como são condições muito positivas, resolvemos desenvolver este vídeo sobre dívida e transação tributária.

2 E este é sempre o objetivo do trabalho do escritório de advocacia empresarial e até por isso resolvemos falar aqui sobre dívida e transação tributária. A empresa deve sempre buscar formas eficientes de cumprir com suas obrigações.

3 Colocamos o título como dívida e transação tributária, mas nem apresentamos uma explicação sobre o que é dívida tributária, o que passamos a fazer brevemente.

A Lei 6.830/1980, em seu artigo 2º, informa que “Constitui Dívida Ativa da Fazenda Pública aquela definida como tributária ou não tributária na Lei nº 4.320, de 17 de março de 1964, com as alterações posteriores, que estatui normas gerais de direito financeiro para elaboração e controle dos orçamentos e balanços da União, dos Estados, dos Municípios e do Distrito Federal.”

O Código Tributário Brasileiro (Lei 5.172/1966), informa em seu artigo 201: “Art. 201. Constitui dívida ativa tributária a proveniente de crédito dessa natureza, regularmente inscrita na repartição administrativa competente, depois de esgotado o prazo fixado, para pagamento, pela lei ou por decisão final proferida em processo regular.”

No entanto, o fato é que antes de do crédito ser inscrito na dívida ativa correlata, ele já existe. Os efeitos da inscrição, a grosso modo, são: a) converter o crédito tributário em dívida ativa tributária; b) gerar presunção de liquidez e certeza do crédito, conforme a Lei 6.830/80, em seu art.3º e; c) possibilitar a cobrança da dívida ativa tributária, conforme preceituado na Lei de Execução Fiscal (Lei 6.830/1980).

4 E este é um aspecto bem estratégico do artigo dívida e transação tributária: não adianta transacionar um passivo fiscal sem que isso seja feito de forma inteligente. A empresa acumulou passivos, de forma que uma estratégia é imprescindível para que os rumos se alterem e os passivos sejam honrados. Uma equipe multidisciplinar precisará abordar a questão de forma global, ou o projeto correrá riscos.

5 Ver em [ http://www.idealsoftwares.com.br/indices/taxa_selic.html ], acessado em 13/07/22.

6 Por isso, dívida e transação tributária devem ser endereçadas dentro de uma estratégia global, holística, de enfrentamento das causas da crise da empresa. O escritório de advocacia especializado em realizar procedimentos de transação tributária comumente atuará junto a financistas, ao desenvolver o que é efetivamente um plano de recuperação tributário.

TIRE SUAS DÚVIDAS CONOSCO E DÊ SUGESTÕES SOBRE QUESTÕES JURÍDICAS EMPRESARIAS!

Ernst & Young recebe multa recorde de entidade reguladora americana, se juntando à KPMG com as maiores multas do setor de prestação de serviços. Entre as justificativas, funcionários se organizaram para fraudar a realização da prova, alcançando a certificação na profissão.

Grandes empresas de consultoria são muito eficientes em diversos aspectos, mas os controles se tornam difíceis e maus hábitos podem ganhar raízes, caso os profissionais se sintam à vontade com eles. O foco no resultado nunca pode passar por cima do trabalho íntegro e de qualidade.

TIRE SUAS DÚVIDAS CONOSCO E DÊ SUGESTÕES SOBRE QUESTÕES JURÍDICAS EMPRESARIAS!

Olá, meu nome é Mauricio Perez e hoje vou falar sobre os meios de recuperação judicial da empresa, abordando cada inciso do artigo 50 da Lei 11.101/05 (LRF) [1]. É importante falar que eles não são exaustivos, mas apenas exemplos que podem ser adotados como estratégia. A prática da advocacia empresarial no setor é extremamente especializada e seu foco é reverter o quadro de quebra em tempo mínimo.

Os meios de recuperação judicial da empresa tiveram inovação significativa com a lei 14.112/20. Por isso, agora temos a possibilidade de apresentação de plano alternativo. Essa é uma forma de pressionar a gestão da recuperanda e, ao mesmo tempo, de proporcionar concorrência entre diferentes opções, aproveitando a elasticidade do mercado. Temos que tomar cuidado, claro, para que essa concorrência não gere risco maior à manutenção da atividade empresarial. Esse risco atingiria também os credores, pois eles precisam que a empresa siga forte para quitar suas responsabilidades.

Isso também estimula o mercado de reestruturação de empresas, que vai ter que concorrer ainda mais entre si. Eu, que trabalho na área, adoro uma concorrência saudável, muito embora uma disputa por controle acionário pode deixar todos os profissionais envolvidos sem dormir por algum tempo. E é um mercado cheio de pessoas extremamente eficientes em todo o país, que são contratadas para pegar um negócio em dificuldades e reverter o quadro. Eu tive a feliz oportunidade de conhecer muitas delas e são pessoas simplesmente fantásticas, essa gente que tira leite de pedra.

É importante frisar o quanto a recuperação da empresa é essencial, evitando um processo falimentar. Uma falência, além de normalmente durar mais de 10 anos, apenas recupera, em média, 6,1% da dívida. Essas informações são do Observatório da Insolvência e podem ser acessadas no site da Associação Brasileira de Jurimetria [2], cujo link está aqui. A pesquisa se debruçou especificamente nas falências do Estado de São Paulo, cujas varas especializadas possuem, certamente, muita expertise no caso.

Leia o texto ou assista esse vídeo até o fim, pois você vai entender quais são os meios de recuperação judicial da empresa.

A estrutura dos meios de recuperação judicial da empresa é desenvolvida em relação ao caso concreto, com respeito absoluto aos credores e o foco na manutenção da atividade. O objetivo é manter a fonte geradora de valor social que é a empresa brasileira, da qual muitas famílias se sustentam. Dependendo do porte da empresa, sua quebra pode ser uma catástrofe para uma cidade ou mesmo para um estado.

O escritório de advocacia empresarial especializado em recuperação judicial e reestruturação de negócios trabalhará junto a profissionais com profundo conhecimento financeiro e gerencial. O advogado especializado na área vai ser extremamente dinâmico na formatação de soluções criativas para tirar a empresa da situação de risco.

É um trabalho de organização da casa [3] , partindo de uma identificação de prioridades para, com um estudo de viabilidade bem elaborado, assumir compromissos realizáveis com os credores. Gestão e equipe especializada no desenvolvimento do plano de recuperação judicial devem estar em constante diálogo para criar alternativas sólidas e coerentes com as possibilidades.

As soluções funcionais são, sempre, abordagens complexas, enfrentando a crise de todas as formas possíveis, enxugando quando tiver que enxugar e investindo em aspectos pontuais [4]. Os credores serão a balança do plano de recuperação e, por isso, precisam estar satisfeitos com a solução, pois só assim a empresa não irá à falência.

Quem nunca se envolveu com a criação de um negócio pode não ter ideia da dificuldade de criar uma empresa no Brasil. Ocupamos a posição 138 na pesquisa Doing Business do Banco Mundial sobre facilidade de iniciar um negócio [5] . Ou seja, aqui está longe de ser fácil, de modo que temos que nos esforçar bastante para manter os que tiveram algum grau de sucesso. E por isso ter uma boa equipe, especializada no desenvolvimento do plano e dos meios de recuperação judicial da empresa, é tão importante.

O artigo 50, I, da Lei 11.101/05, fala da concessão de prazos e condições especiais para pagamento das obrigações vencidas ou vincendas, sendo meio primordial de recuperação judicial. O plano sempre vai abordar condições de pagamento que caibam no orçamento da empresa e, portanto, na análise de viabilidade [6]. É aqui que entra o essencial abatimento nos passivos e a imprescindível dilação dos prazos de pagamento.

Ou seja, correndo tudo como o plano prevê, qual é o caixa disponível a cada momento e como a empresa conseguirá pagar quais passivos, dentro de qual horizonte? Não adianta criar um plano de pagamento descolado da análise de viabilidade da empresa e dos projetos de retomada econômica. Todos estes aspectos, frutos de negociação cuidadosa junto aos credores e estudo aprofundado, devem funcionar em harmonia.

O artigo 50, II, da Lei 11.101/05, aponta como meio de recuperação judicial a cisão, incorporação, fusão ou transformação da sociedade, ferramentas muito comuns de reestruturação empresarial. Uma reorganização societária pode ocorrer para alcançar objetivos diferentes, como operacionais, fiscais, comerciais, societários, trabalhistas, sucessórios ou até mesmo de proteção patrimonial.

Seja como for, é muito comum que a empresa precise organizar a casa, segmentando seus riscos, de forma a aumentar as chances de sucesso da recuperação judicial. Todo esse malabarismo tem o foco no pagamento dos credores e na estabilização da situação econômico-financeira da empresa.

Essa reestruturação pode também surgir como mecanismo que propicie a realização de um financiamento DIP, aumentando as probabilidades de satisfação dos credores. Sobre financiamento DIP, não deixe de checar nosso material sobre o tema.

É essencial que os operadores do direito que atuem em recuperação judicial entendam muito bem as dinâmicas e razões de uma reestruturação societária. Só assim poderão avaliar a adequação e conduzir sua realização de uma forma que torne o procedimento claro para todos.

A cisão é a divisão ou separação total ou parcial do patrimônio e da operação de uma empresa, formatando-os dentro de nova empresa ou de outra já existente.

A fusão será o resultado da união de duas ou mais empresas em um único negócio, resultando em objetivo unificado. Em geral, é uma operação bastante complexa, devendo ser cuidadosamente desenhada, até mesmo em razão da reorganização da cultura empresarial.

No Brasil tivemos poucas operações de fusão, sendo bem mais comuns as incorporações [7].

A incorporação ocorre quando uma empresa absorve outra empresa ou grupos de empresas. É muito comum, por exemplo, na aquisição de empresa menor do mesmo mercado da maior. Essas aquisições muitas vezes buscarão economia de escala e compra de fatia de mercado. Por exemplo, uma grande empresa de transportes que opera no sudeste e resolve adquirir uma outra menor que atua em área não coberta pela primeira, como o centro-oeste.

Chamamos de transformação quando uma empresa muda o seu tipo societário ou natureza jurídica, deixando de ser sociedade anônima para ser limitada, por exemplo. Querendo saber mais sobre sociedade anônima, não deixe de dar uma olhada em nosso material sobre o tema. Em geral, operações de transformação vão ocorrer em meio a mudanças na estrutura de controle da empresa. Como os direitos e obrigações mudam com a alteração do tipo societário, muitas vezes a transformação vai compor parte de uma estratégia mais complexa.

A cessão de quotas ou ações é o ato pelo qual uma ou mais partes cedentes transferem para outra determinada parcela de quotas ou ações de certa empresa.

O artigo 50, III, da Lei 11.101/05, fala sobre a alteração do controle societário enquanto meio de recuperação judicial da empresa. Ela pode ocorrer de forma total, com a venda do poder de controle, ou parcial, com a entrada de novo sócio no bloco controlador, por exemplo. Tudo isso busca mudar a bússola da empresa devedora, com novos interesses envolvidos na recuperação, ampliando as probabilidades de sucesso.

Em sede de recuperação judicial, essa alteração pode ocorrer, por exemplo, com injeção de capital na empresa, sendo comum uma formatação de condicional de homologação do plano. Ou seja, a composição do controle societário será alterada, com aporte de recursos, mas na condição de que o plano seja homologado. Dessa forma, o novo sócio investidor busca garantir que seu aporte não seja efetuado sem as condições que ele reputa necessárias para que a empresa saia da crise. Afinal, ninguém quer lançar dinheiro em empresa afundando, o que é absolutamente natural.

A Lei 11.101/05, no art. 50, IV, indica como meio de recuperação a substituição total ou parcial dos administradores do devedor ou a modificação de seus órgãos administrativos. Essa opção tem por base a ideia de que a crise decorre de uma má gestão [8]. Recentemente tivemos o evento disruptivo da pandemia, com efeitos macroeconômicos que derrubaram muitas empresas no mercado. Sem esse tipo de acontecimento, é comum o acolhimento de mudança de gestão em Assembleia Geral de Credores [9], no curso da recuperação judicial.

Essa alteração é favorecida pela possibilidade de apresentação de plano alternativo. Geralmente vai ser assim que ocorre essa dinâmica ou mesmo associada à mudança de controle da empresa. Afinal de contas, vai ser difícil a gestão que requereu a recuperação judicial pedir sua própria substituição.

O artigo 50, V, da Lei 11.101/05, propõe a concessão aos credores de direito de eleição em separado de administradores e de poder de veto em relação às matérias que o plano especificar. É, basicamente, uma entrega de ingerência no curso da recuperação judicial. O ponto é que os credores não estão em um momento de confiança em relação à administração da empresa devedora. Por isso, recebem direitos de intervir nos caminhos que esta for tomar, evitando ações que não sejam de seus interesses.

Eleger uma equipe de gestores pode ser algo que fomente a confiança na administração, mas é importante avaliar se já existe um projeto sólido de retomada em curso. Recompor uma gestão em meio aos curtos prazos de uma recuperação judicial pode ser bastante arriscado [10]. Neste sentido, nunca é demais frisar que a empresa recuperanda deve manter, o quanto possível, o diálogo aberto com os credores.

Eu sei o quanto uma recuperação tem aquele clima de furacão, onde tem uma casa voando, um carro batendo em uma árvore no espaço… Enfim, no meio daquele caos o gestor está muito focado em ancorar ao máximo as coisas no chão e fica sem tempo nenhum, pois precisa melhorar seus indicadores chave. Mesmo assim, a clareza e o debate nunca devem ser esquecidos, pois do lado dos credores não estão apenas empresas, mas pessoas. Essas pessoas possuem visões e percepções particulares do que está acontecendo e você precisa manter o canal de diálogo aberto, para que elas se sintam seguras e respeitadas.

Outra questão deste inciso é que a gestão de uma empresa é algo que requer muita rapidez e dinâmica. O poder de veto tende a dificultar os movimentos e até impedir uma recuperação mais sólida. Por isso, essa medida deve ser uma alternativa de último caso, pois ninguém – e isso inclui os credores – quer dificultar a recuperação da empresa. Como já falei antes, uma falência demora cerca de 10 anos e só viabiliza o pagamento de 6,1% dos créditos devidos, em média. Ou seja, recuperar a empresa é o caminho.

A Lei 11.101/05, em seu art. 50, VI, propõe o aumento de capital social enquanto meio de recuperação judicial. Ocorre quando um sócio entra com mais recurso, dando uma sobrevida para a empresa, ampliando seu capital. No entanto, colocar dinheiro em um negócio em risco de falência não é uma decisão das mais seguras e vai normalmente ser realizada com todo o cuidado. Esse aumento pode ser negociado enquanto condicional à homologação do plano de recuperação judicial, pois o acionista não vai querer estruturar aporte com risco de perda de investimento.

O DIP financing tende a esvaziar a aplicação deste inciso, pois dá mais segurança ao capital novo [11]. O próprio acionista da empresa terá a oportunidade de injetar capital resguardado por uma alienação fiduciária, dentro de uma sociedade de propósito específico, por exemplo. Pode ser realizada também via AFAC, que é o aporte para futuro aumento de capital, de modo a ter maior segurança e garantir aumento de participação societária.

O artigo 50, VII, da Lei 11.101/05, trata da solução do trespasse ou arrendamento de estabelecimento, inclusive à sociedade constituída pelos próprios empregados, enquanto meio de recuperação judicial. Isso pode acontecer quando outros grupos, como os empregados, tenham mais condições de gerir a empresa do que a administração que a levou à crise, por exemplo. No entanto, é preciso muito cuidado para delinear as relações entre o contrato de arrendamento e os passivos da recuperação, para não gerar confusões [12].

O meio de recuperação judicial informado pela Lei 11.101/05, art. 50, VIII, é a redução salarial, compensação de horários e redução de jornada, mediante acordo ou convenção coletiva. Esta opção decorre do fato de que o passivo trabalhista é comumente um dos maiores e de maior risco da recuperação. Nesse sentido, a estrutura de custos trabalhistas pode ser um fator que dificulte a retomada econômico-financeira da empresa. Assim, acordos ou convenções coletivas poderão ser realizados para melhorar os custos, caso isso torne o negócio mais viável.

O passivo trabalhista é um grande fator de pressão na recuperação judicial, pois ele deve ser pago, em regra, em até um ano [13]. Os passivos de até cinco salários mínimos por trabalhador – vencidos até três meses antes do pedido de processamento da recuperação – deverão ser pagos no primeiro mês. Esse prazo de um ano pode ser estendido por mais dois anos, alcançando três anos no total, nos termos do artigo 54, §2º, acrescentado pela lei 14.112/20. Para conseguir essa extensão, a empresa deverá apresentar garantias, ter aprovação dos credores trabalhistas e pagar os passivos integralmente.

É importante frisar que bons salários e boas condições de trabalho, em geral, tendem a reter mão-de-obra mais qualificada e dedicada à empresa. Por isso, essa deve ser uma medida que, na minha visão, só deve ser aplicada em último caso. Contudo, é importante salientar que de nada adianta preservar condições trabalhistas, se a empresa acabar falindo.

O artigo 50, IX, da Lei 11.101/05, fala na dação em pagamento ou novação de dívidas do passivo, com ou sem constituição de garantia própria ou de terceiro. Estas não são medidas tão funcionais enquanto meios de recuperação judicial [14]. Isso em razão de que os mesmos benefícios, de uma forma ou de outra, são alcançados com a extensão de prazos e descontos no pagamento dos passivos. Entretanto, caso a empresa possua um bem que não seja necessário ou essencial à manutenção de suas atividades, ela poderá dá-lo em pagamento para um ou mais credores.

O artigo 50, X, da Lei 11.101/05, indica que os credores poderão optar pela constituição de sociedade, de modo que eles poderão assumir a empresa [15]. Converterão, enquanto meio de recuperação judicial, seus direitos creditórios em participação societária, caso entendam ser este um bom investimento.

Não deixa de ser uma opção interessante. Imaginemos que os credores percebem que a empresa possui boas chances de ter sua homologação alcançada. Em razão disso, poderão optar por assumir uma parte dela, aproveitando esta fase de baixo valor. Portanto, pode bem ser uma boa oportunidade de aproveitar o desvalor proporcionado pela circunstância de a empresa estar em recuperação.

O meio de recuperação judicial informado pelo artigo 50, XI, da Lei 11.101/05 é a venda parcial dos bens. Ela poderá ocorrer quando estes ativos não forem essenciais para sua retomada econômica. Afinal de contas, uma recuperação judicial que opta pela venda de bens essenciais pode muito facilmente estar indo na direção da falência [16]. É a produção de valor da empresa que garante o pagamento dos credores e dos impostos, além de sustentar salários e fomentar a economia nacional.

No entanto, por vezes será importante a alienação parcial, de modo a concentrar o foco das atividades empresariais. Afinal de contas, a gestão da empresa poderá encontrar na amplitude de suas atividades uma das razões para suas dificuldades econômicas.

O artigo 50, XII, da Lei 11.101/05, possibilita a equalização de encargos financeiros relativos a débitos de qualquer natureza, tendo como termo inicial a data da distribuição do pedido de recuperação judicial, aplicando-se inclusive aos contratos de crédito rural, sem prejuízo do disposto em legislação específica [17]. Este é um meio de recuperação judicial essencial para a empresa em crise. Se seus passivos ficarem sujeitos, por exemplo, a juros bancários compostos, não existe plano de recuperação que aguente a pressão que será exercida no fluxo de caixa.

Por falar nisso, escritórios de advocacia empresarial com prática na área falimentar vão geralmente propor pagar os passivos bancários antes de requerer recuperação judicial. Bancos, mesmo os públicos e os de fomento, dificilmente vão ceder em redução de valor ou prazo. Isso é algo normal e de se esperar, pois as instituições financeiras trabalham no mercado de capitalização e possuem grande expertise em cobrança. Ficaram com um ativo de má qualidade na mão e provavelmente vão alienar esse crédito, securitizando seu risco. Aquele ativo agora está na fila de uma recuperação judicial e sua capitalização foi dramaticamente reduzida.

O artigo 50, XIII, da Lei 11.101/05, trata do usufruto da empresa enquanto meio de recuperação, proporcionando a transferência das atividades empresariais para determinada parte. Esta, por sua vez, vai angariar seus frutos por determinado tempo, remunerando a recuperanda. Depois do fim desse prazo, as atividades serão retomadas e, do mesmo modo, os lucros da empresa.

Para mim é confuso assumir o usufruto de uma empresa que precisa de um processo de recuperação. Se ela gera dinheiro, você usa esse recurso para pagar passivos. Se alguém pega o usufruto, não vai te pagar mais do que o dinheiro que ela gera, pois isso não faria sentido. E depois disso, a parte vai devolver a empresa arrumada, toda organizada e dando lucro ou vai entregar ela em uma situação ainda pior? Claro que isso pode acontecer com uma parte da empresa apenas, como o estacionamento de uma localidade ou algo assim. Além disso, é bem funcional em casos do agronegócio.

O artigo 50, XIV, da Lei 11.101/05, apresenta a opção da administração compartilhada enquanto meio de recuperação judicial, que é um conceito muito interessante. O fato é que alguns dos credores podem querer se envolver mais ativamente nas decisões da empresa, de modo a buscar garantir o recebimento de seu crédito.

O compartilhamento da gestão também implicará no compartilhamento da responsabilidade [18] sobre as decisões administrativas da recuperanda, que é um ônus, pois gera risco. Contudo, sendo bem conduzido, pode representar um grande avanço na transparência e confiança no processo. Existem no mercado algumas empresas e alguns profissionais extremamente especializados em gestão compartilhada em recuperação judicial.

O artigo 50, XV, da Lei 11.101/05, possibilita a emissão de valores mobiliários enquanto meio de recuperação judicial, no caso de a empresa ser uma sociedade por ações [19]. A injeção de dinheiro novo será providencial para que os credores sintam segurança, pois dificilmente uma empresa terá êxito em sair da situação de crise sem capital novo.

Essa emissão de valores mobiliários ocorrerá com a pendência da homologação do plano de recuperação judicial. O valor da aquisição das ações terá uma relação direta com o risco do investimento e a equipe especializada na recuperação judicial de empresas saberá conduzir essa estruturação.

Sobre o assunto de capitalização neste contexto, não deixem de conferir o nosso trabalho sobre DIP financing na recuperação judicial.

A Lei 11.101/05, em seu art. 50, XVI, viabiliza a constituição de sociedade de propósito específico (SPE) para adjudicar, em pagamento dos créditos, os ativos do devedor. Ou seja, o meio de recuperação judicial será a formação de uma empresa, com titularidade de um ou mais credores, para transferir determinados bens ou ativos do devedor. Dessa forma, os credores receberão bens em pagamento via uma SPE [20].

Essa SPE não deverá arcar com quaisquer passivos decorrentes da recuperação judicial, conforme indica o artigo 50, §3º, da Lei 11.101/05 [21]. E assim deve ser, pois o credor está recebendo esses ativos como pagamento e não seria justo levar uma dívida embutida.

O artigo 50, XVII, da Lei 11.101/05 (incluído pela Lei 14.112/20), possibilita a conversão de dívida em capital social, enquanto meio de recuperação judicial. É uma alternativa bem autoexplicativa e dependerá, obviamente, do aceite do credor ou credores. Esse ativo que foi convertido em capital social poderá, a depender das condições da operação, ser vendido para terceiros em momento oportuno.

Os credores muitas vezes precisam dos recursos com urgência e querem se desfazer daquela complicação, buscando liquidez para evitar que eles mesmos entrem em crise financeira. Por outro lado, empresas em recuperação muitas vezes se encontram em dificuldades para cumprir com os pagamentos, de forma que essa pode ser uma excelente oportunidade.

Neste contexto, comprar créditos contra uma empresa em recuperação judicial, com deságio, acaba sendo uma estratégia interessante de assumir posição acionária considerável de uma empresa.

Muitos grupos empresariais buscam empresas em recuperação judicial para comprar participação, pois elas valorizam muito ao sair da crise. Existe um complexo ecossistema neste setor, cheio de gente competente [22]. Com uma solução de mercado pontual e eficiente, em geral, teremos do outro lado uma empresa mais forte e resiliente.

O artigo 50, XVIII, da Lei 11.101/05, fala da venda integral da devedora, desde que garantidas aos credores não submetidos ou não aderentes condições, no mínimo, equivalentes àquelas que teriam na falência, hipótese em que será, para todos os fins, considerada unidade produtiva isolada (UPI).

Essa é a opção de meio de recuperação judicial referente à aquisição de ativo por terceiro, mesmo que alheio à recuperação judicial [23]. A lei fala em venda integral, mas poderá ser parcial também, pois não seria coerente que ela permitisse venda integral e proibisse a que só envolvesse uma parte.

Se esse meio de recuperação é apresentado pelo devedor, ele deverá esclarecer, no plano, qual será o alcance e o objetivo da medida. No entanto, se esse meio de recuperação for apresentado em plano alternativo, pelo credor, certamente surgirá um debate sobre o direito de propriedade.

O objetivo da operação será garantir a manutenção da atividade empresarial (art. 47, Lei 11.101/05), mesmo que em mãos de terceiro. Ainda assim, quando o titular das ações ou quotas não quiser alienar seus ativos, um debate deverá ser realizado para que seja definido o valor dessa propriedade. Participações societárias não possuem um valor facilmente identificável, de forma que o cenário no qual são avaliadas pode gerar grande flutuação na apreciação [24].

Por isso, certamente veremos muitos conflitos decorrentes da aplicação deste inciso, em casos de apresentação de plano alternativo.

1 A Lei de Recuperação Judicial e Falência.

2 Veja em [ https://abj.org.br/cases/3a-fase-observatorio-da-insolvencia/ ], acessado em 05/07/22. A avaliação dos meios de recuperação judicial da empresa deve passar pelas premissas da análise prática do cenário da recuperação e da possível falência.

3 Parte essencial desse trabalho, que requer o envolvimento de um advogado empresarial especializado em estruturas contratuais, é a reestruturação da dívida, algo pouco compreendido por muitos gestores. Todos os passivos devem, idealmente, ser compreendidos e debatidos com os credores, de forma a estabelecer prioridades estratégicas. A formatação dos meios de recuperação judicial passa por este diálogo com todas as partes envolvidas, na medida das possibilidades e do tempo disponível.

4 Afinal, a empresa que não investe em se manter no mercado vai sempre falir e os meios de recuperação judicial deverão refletir esse entendimento. Se tem algo que o rápido desenvolvimento de tantas tecnologias tem feito no mercado é exigir o investimento em elevação de eficiências. O desenvolvimento do plano de recuperação judicial deve partir dessa premissa, pois investir significa manter a empresa viva.

5 Ver em https://www.doingbusiness.org/content/dam/doingBusiness/country/b/brazil/BRA.pdf , acessado em 24/06/22.

6 O advogado empresarial especializado no desenvolvimento de plano de recuperação judicial sabe que aprovar o plano é apenas uma etapa da operação. Seu olhar está focado no resultado, pois ele precisa ser, acima de tudo, pragmático ao modelar os meios de recuperação judicial. O processo de recuperação judicial não é um trabalho, para o profissional competente, que é um fim em si. O foco é recuperar a empresa, sempre!

7 Um caso emblemático foi a fusão entre Brahma e Antarctica, formando a AMBEV como resultado.

8 Existem muitos erros gerenciais e de acionistas que encaminham a empresa de forma inadequada. A prática da advocacia empresarial, sobretudo a de negócios, nos ensina muito sobre isso. O desenvolvimento dos meios de recuperação judicial vai buscar mitigar esses fatores, dentro das possiblidades, buscando um caminho virtuoso de retomada financeira.

9 Com acolhimento pelo administrador judicial ou pelos credores.

10 Por isso, o advogado empresarial especializado em recuperação judicial de empresas deve ter bastante cuidado quando buscar este caminho. Isso é verdade independente de qual parte for sua cliente, seja credora, seja devedora. Por isso, é importante que o design dos meios de recuperação judicial tenha esta como uma alternativa de último caso.

11 Não deixe de checar nosso material sobre o financiamento DIP. Levantar capital no mercado financeiro, ainda mais quando estamos falando de uma operação em sede de recuperação judicial, é um procedimento que requer extrema precisão. O desenvolvimento dos meios de recuperação judicial vai prever um financiamento em praticamente todos os casos. O foco é mitigar riscos e reduzir custos, de modo a agir cirurgicamente. Esse é um trabalho que exige um advogado empresarial do mercado financeiro junto a uma equipe muito profissional, todos com proficiência em desenvolvimento de modelos.

12 Neste sentido, ver como precedente o conflito de competência julgado no STJ, CC 118183 / MG, com relatoria da Ministra NANCY ANDRIGHI, em [ https://processo.stj.jus.br/processo/pesquisa/?src=1.1.3&aplicacao=processos.ea&tipoPesquisa=tipoPesquisaGenerica&num_registro=201101625160 ], acessado em 05/07/22. Evitar situações que tendam a trazer muita complexidade é uma premissa, quando desenvolvemos os meios de recuperação judicial, estudando o caso e analisando suas diferentes alternativas.

13 Nos termos do artigo 54 da Lei 11.101/05.

14 No entanto, é extremamente útil realizar um trabalho de reestruturação ou reperfilamento de dívida antes de alcançar um estágio em que se mostre urgente a recuperação judicial. Infelizmente, esse é um daqueles conselhos que o advogado empresarial dá, mas sem ser muito escutado. Muitas empresas ou gestores não atentam para o quanto um trabalho como esse pode proporcionar valor para o negócio em risco.

15 Muito embora seja difícil a classe dos credores trabalhistas se organizar em torno de um escritório de advocacia empresarial que vá viabilizar esse empreendimento.

16 E aqui temos que frisar o quanto o escritório de advocacia empresarial deve tomar cuidado com essa alternativa. Na ansiedade para buscar liquidez para o pagamento dos credores, quebrar a empresa só trará prejuízos. Uma recuperação judicial bem sucedida é a melhor chance de receber mais valor da empresa em crise e o advogado competente, especializado no tema, vai entender isso muito bem.

17 O advogado empresarial especializado em recuperação judicial saberá que juros altos arriscarão a quebra da empresa. O resultado final será o não cumprimento das obrigações pactuadas e, por fim, a não satisfação dos créditos.

18 Este é um ponto que o advogado empresarial da área precisa frisar para seu cliente. Esse compartilhamento tem um aspecto de faca de dois gumes. No entanto, uma boa assessoria torna tudo organizado e o trabalho bem sólido, com baixos riscos.

19 A assessoria de um escritório de advocacia empresarial especializado em mercado financeiro e de capitais é essencial para uma adequada condução deste procedimento. Muitas empresas oferecerão este serviço, mas a advocacia, regulada da forma como é, vai fazer com que o escritório apenas seja remunerado pelo cliente, entre outras questões. Quando estamos falando de contratação para estruturação de capital para um negócio em crise, isso pode ser vital para uma operação saudável.

20 Um escritório de advocacia empresarial de negócios terá um papel muito importante nesta etapa, pois modelar uma operação complexa, em sede de recuperação judicial, não é algo tão simples. Aspectos tributários, por exemplo, deverão integrar o planejamento da operação e a razão de sua estrutura.

21 Neste sentido, o referido artigo 50, §3º, da Lei 11.101/05, informa que: “§ 3º Não haverá sucessão ou responsabilidade por dívidas de qualquer natureza a terceiro credor, investidor ou novo administrador em decorrência, respectivamente, da mera conversão de dívida em capital, de aporte de novos recursos na devedora ou de substituição dos administradores desta.”

22 Um advogado ou uma advogada empresarial competente vai integrar a equipe que modelará o planejamento da operação. Essas estruturas não padronizadas de atividade empresarial são incríveis e extremamente complexas.

23 O escritório de advocacia empresarial especializado na área de recuperação judicial e falência sabe o quanto essa demanda existe há tempos. Tem sempre algum grupo querendo adquirir a empresa em recuperação judicial, mesmo que apenas para gerar um caos no grupo concorrente. O CADE pode ter que se manifestar sobre o caso, inclusive, caso tenhamos possibilidade de concentração de mercado.

24 Neste sentido, ver o artigo de coordenação de Alberto Camiña Moreira, no portal Migalhas, que pode ser lido em [ https://www.migalhas.com.br/coluna/insolvencia-em-foco/350899/plano-recuperacao-apresentado-por-credor ], acessado em 07/07/22.

TIRE SUAS DÚVIDAS CONOSCO E DÊ SUGESTÕES SOBRE QUESTÕES JURÍDICAS EMPRESARIAS!

| Cookie | Duração | Descrição |

|---|---|---|

| cookielawinfo-checkbox-analytics | 11 months | This cookie is set by GDPR Cookie Consent plugin. The cookie is used to store the user consent for the cookies in the category "Analytics". |

| cookielawinfo-checkbox-functional | 11 months | The cookie is set by GDPR cookie consent to record the user consent for the cookies in the category "Functional". |

| cookielawinfo-checkbox-necessary | 11 months | This cookie is set by GDPR Cookie Consent plugin. The cookies is used to store the user consent for the cookies in the category "Necessary". |

| cookielawinfo-checkbox-others | 11 months | This cookie is set by GDPR Cookie Consent plugin. The cookie is used to store the user consent for the cookies in the category "Other. |

| cookielawinfo-checkbox-performance | 11 months | This cookie is set by GDPR Cookie Consent plugin. The cookie is used to store the user consent for the cookies in the category "Performance". |

| viewed_cookie_policy | 11 months | The cookie is set by the GDPR Cookie Consent plugin and is used to store whether or not user has consented to the use of cookies. It does not store any personal data. |